Propuesta de Uso del 401(k) para Vivienda: Nueva Estrategia de Liquidez para Compradores en 2026

La administración Trump presentará un plan para permitir el uso de fondos del 401(k) en el pago inicial de viviendas. Analizamos cómo funcionaría este mecanismo y sus beneficios para compradores en Mi

La acumulación del pago inicial (Down Payment) representa, estadísticamente, la barrera de entrada más alta para los compradores de vivienda en Estados Unidos, incluso para aquellos con ingresos sólidos y buen historial crediticio. A menudo, el capital necesario se encuentra inmovilizado en cuentas de retiro, inaccesible sin incurrir en altas penalidades fiscales.

Este escenario podría transformarse radicalmente con la nueva propuesta de la administración Trump. Según informes recientes, la Casa Blanca presentará la próxima semana en Davos un plan diseñado para permitir a los estadounidenses utilizar los fondos de sus planes 401(k) para la adquisición de bienes raíces, eliminando las restricciones de liquidez actuales.

A continuación, desglosamos la mecánica técnica de esta propuesta y cómo este instrumento financiero beneficiaría directamente a los compradores en mercados de alta valorización como Miami.

¿Cómo funcionaría el proceso de aplicación?

Kevin Hassett, Director del Consejo Económico Nacional, ha delineado los aspectos técnicos preliminares de la medida. A diferencia de un retiro tradicional (cash-out), esta propuesta plantea una reestructuración de activos dentro del portafolio de retiro.

"La mecánica propuesta sugiere que si se aporta un 10% de pago inicial en una vivienda, se toma ese valor equivalente del patrimonio de la propiedad y se integra como un activo dentro del 401(k). De esta forma, el fondo de retiro crece conforme aumenta el valor de la propiedad."Kevin Hassett, Consejo Económico Nacional (Vía Fox Business)

El proceso proyectado implicaría los siguientes pasos:

- 1. Desbloqueo de Fondos: El comprador solicita el acceso a sus fondos 401(k) específicamente para una transacción inmobiliaria cualificada.

- 2. Ejecución de Compra: Los fondos se utilizan para cubrir el pago inicial (Down Payment) y los costos de cierre.

- 3. Reclasificación de Activos: En lugar de contar como un "retiro", la porción de la casa adquirida (el equity) pasa a figurar legalmente como un activo dentro del plan 401(k).

- 4. Crecimiento Patrimonial: La apreciación anual de la propiedad se refleja como rendimiento en la cuenta de retiro, sustituyendo o complementando el rendimiento de las acciones o bonos tradicionales.

Beneficios estratégicos para compradores en Miami

En un mercado como Miami, donde los precios de entrada para condominios en zonas como Brickell o Edgewater requieren una liquidez considerable, esta medida ofrece ventajas tangibles:

1. Solución de Liquidez Inmediata: Permite a los compradores acceder a capital acumulado durante años sin sufrir las penalidades del 10% habituales por retiro anticipado.

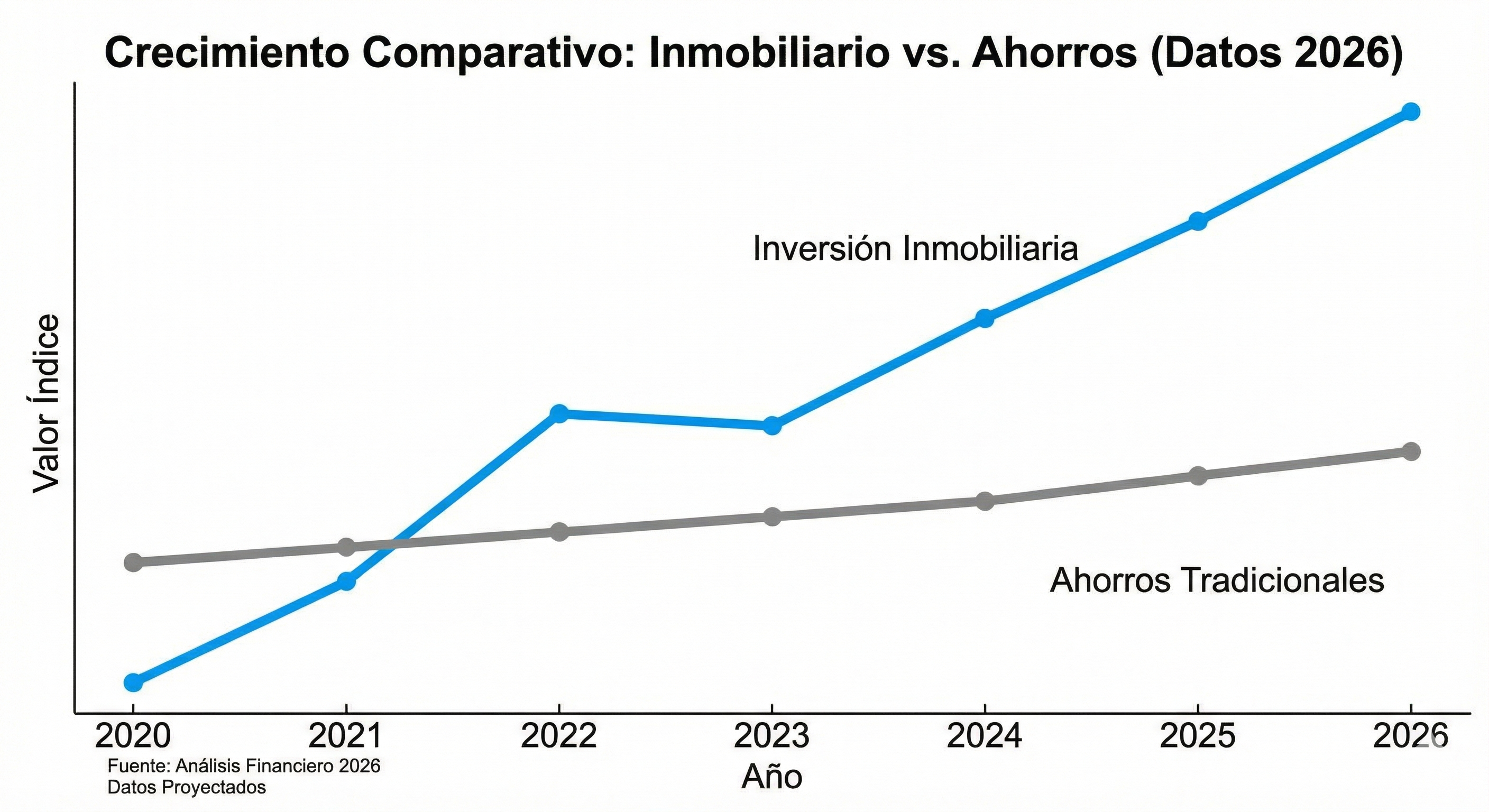

2. Diversificación del Portafolio: Reduce la exposición a la volatilidad del mercado de valores al respaldar parte del retiro con bienes raíces tangibles ("Ladrillo"), un activo históricamente estable en Florida.

3. Aceleración de la Compra: Al eliminar el tiempo necesario para ahorrar el pago inicial líquido, las familias pueden ingresar al mercado años antes, aprovechando la plusvalía desde el primer día.

Pasos a seguir ante la inminente aprobación

Aunque los detalles finales se presentarán oficialmente en Davos, los mercados suelen anticiparse a estas regulaciones. El aumento de liquidez disponible para los compradores invariablemente incrementa la demanda.

Para aquellos interesados en aprovechar esta nueva vía de financiamiento, la recomendación técnica es iniciar la evaluación financiera de inmediato. Es crucial determinar no solo la elegibilidad hipotecaria estándar, sino también el saldo disponible y las condiciones actuales de su plan 401(k).

Preguntas Frecuentes sobre la Propuesta

¿Aplicará esto para segundas viviendas o inversión?

La propuesta inicial se centra en facilitar el acceso a la vivienda, lo que generalmente prioriza la residencia principal. Sin embargo, los detalles sobre propiedades de inversión se clarificarán tras el anuncio oficial en Davos.

¿Qué sucede si el valor de la casa baja?

Al igual que con las acciones en un 401(k), el valor del activo puede fluctuar. No obstante, el mercado inmobiliario a largo plazo tiende a ser menos volátil que el mercado bursátil, ofreciendo una cobertura de riesgo diferente.

¿Cómo debo prepararme con mi empleador?

Una vez aprobada la medida, los administradores de planes 401(k) deberán actualizar sus protocolos. Por ahora, el paso más efectivo es obtener una pre-calificación hipotecaria basada en sus ingresos actuales para estar listo cuando la liquidez se libere.

Esta iniciativa representa un cambio estructural en cómo los estadounidenses pueden financiar su vivienda, integrando el ahorro para el retiro con la inversión inmobiliaria.

En NegocioMiami, estamos monitoreando la implementación de esta normativa para asesorar a nuestros clientes en la integración de estos fondos dentro de su estructura de capital para la compra.

Evalúe su capacidad de compra bajo el nuevo panorama:

1. Obtenga un análisis preliminar de su capacidad de endeudamiento:

➤ Iniciar Pre-calificación Gratuita

2. Consultas sobre disponibilidad de proyectos y financiamiento:

➤ Contactar vía WhatsApp